CSE

Incentive

Quelles sont les primes exonérées de cotisations que l'on peut verser aux salariés ?

Récompenser ses salariés pour leur travail n’a pas de prix… Du moins, tant que la démarche ne pénalise pas fiscalement l’entreprise. Pour fidéliser tout en respectant votre budget, quelles sont les primes exonérées de charges et quels sont les avantages en nature non imposables ? Après la lecture de ce guide, vous saurez comment allier plaisir et économies !

Qu’est-ce qu’une prime ?

La composition du salaire brut

Cinq éléments composent votre salaire brut :

- votre salaire de base, établi en accord avec votre employeur et défini par votre contrat de travail ;

- vos primes exonérées ou non, versées en contrepartie de votre travail ou de vos résultats, par exemple la prime d’objectif ;

- vos gratifications, distribuées à une autre périodicité que votre salaire (prime de 13e mois, prime de vacances, etc.) ;

- vos majorations, lorsque votre taux horaire est rehaussé en raison d’un travail de nuit, d’un jour férié ou en fonction de vos heures supplémentaires ;

- vos avantages en nature.

Sur le principe, une prime est soumise à cotisation puisqu’elle est assimilée à un élément variable de paie, et plus précisément, à un complément de salaire. Néanmoins, les charges sur prime dépendent du contexte de la distribution.

Bon à savoir : les frais professionnels selon l’Urssaf correspondent à des dépenses engagées par un collaborateur pour les besoins de son activité. En plus d’être remboursées par l’employeur, ces sommes ne sont pas soumises aux cotisations et à CSG-CRDS.

Différence entre indemnité, prime et gratification

Une prime en entreprise s’apparente à un complément de salaire versé par l’employeur à l’occasion ou en contrepartie du travail. Le montant varie en fonction de critères définis. Une indemnité est attribuée en compensation de certains frais.

Une gratification se définit comme une prime fixe ou variable dont le versement correspond à une périodicité distincte des salaires. Sauf réglementation contraire, ces sommes sont soumises aux cotisations sociales salariales et patronales.

Bon à savoir : l’imposition sur l’alternance ne s’applique que sur les salaires supérieurs à 20 815 €, avant la déduction des frais professionnels.

Quelles sont les primes non soumises à cotisations ?

Prime exceptionnelle de partage de la valeur (PPV)

La prime de partage de la valeur (PPV) est un dispositif facultatif qui vise à protéger le budget des Français. Est-ce que cette prime de pouvoir d'achat est imposable ? Eh bien, sous certaines conditions, les employeurs versent cette prime exonérée de charges sociales.

Le montant maximum de cette prime non imposable s’élève à 3 000 € par bénéficiaire et par année civile. Le plafond peut être porté à 6 000 € si :

- l’employeur met en place un plan d’intéressement, alors qu’il a déjà l’obligation d’introduire la participation ;

- l’employeur instaure un dispositif d’intéressement ou de participation, bien qu’il n’en ait aucune obligation.

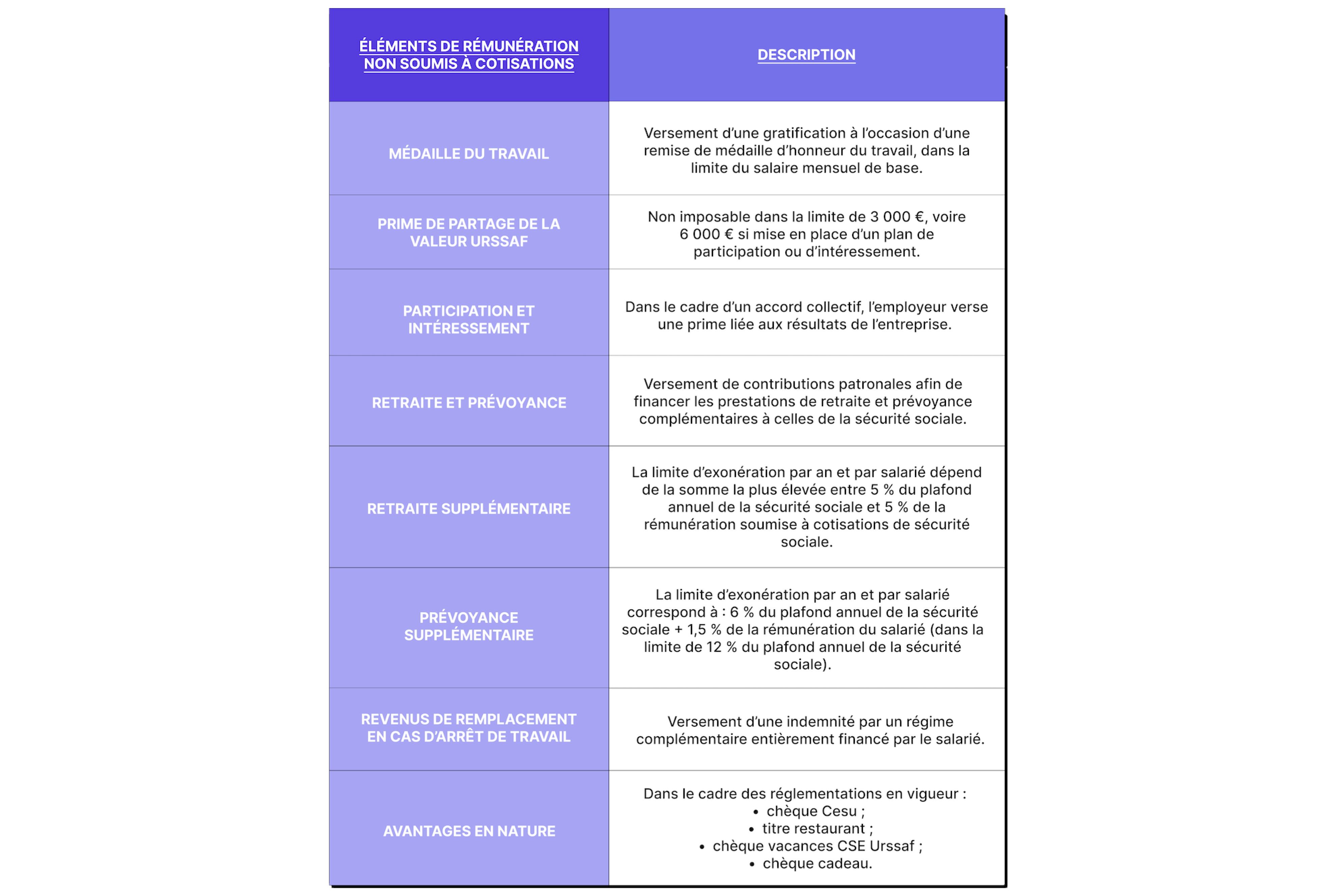

Indemnités, gratifications et primes exonérées

D’après l’Urssaf, les primes, indemnités et gratifications non soumises aux cotisations sociales sont :

- les indemnités journalières remises par la Sécurité sociale ;

- les primes d’intéressement et de participation lorsqu'elles sont versées dans le cadre d’un accord collectif. L’imposition sur la participation n’intervient qu’au moment du versement de la somme ;

- les gratifications correspondant à la remise d’une médaille d’honneur du travail ;

- les indemnités assimilées à des dommages et intérêts.

Bon à savoir : la réduction générale des cotisations patronales, aussi appelée zéro cotisations Urssaf, permet à l’employeur un allégement des cotisations employeur. Le calcul de la réduction Fillon se base sur le total de la rémunération brute dans la limite de 2 827,07 € multiplié par un coefficient défini automatiquement par l’Urssaf.

D’autre part, les primes couvrant les frais à la charge de l’entreprise, mais pris en charge indirectement par le salarié, ouvrent droit à des exonérations de charges :

- prime de panier pour indemniser les frais de repas des collaborateurs s’ils sont contraints de déjeuner dans les locaux ;

- prime de salissure Urssaf pour dédommager les frais d’entretien et de nettoyage des équipements des salariés ;

- indemnité de télétravail pour prendre en charge les frais occasionnés par l’exercice à distance des missions ;

- prime de transport, imposable au-delà de 400 € par an pour un véhicule thermique et de 700 € par an pour un véhicule électrique, hybride rechargeable ou hydrogène.

En ce qui concerne l’exonération sur les heures supplémentaires, vous pouvez bénéficier d’une défiscalisation des heures sup dans la limite de 7 500 € par an. Par ailleurs, les subventions pour les entreprises impliquant un remboursement ne sont pas imposables.

Fidélisez, fédérez, augmentez vos performances avec Glady !

Comment donner une prime sans payer de charges ?

Le chèque emploi service universel (Cesu)

Le chèque emploi service universel sert au financement des prestations de services d’aide à la personne, que ce soit la garde d’enfants, le ménage ou le soutien scolaire. En plus d’aider grandement les salariés, le titre Cesu bénéficie d’une exonération de cotisation sociale dans la limite de 2 301 € par an et par salarié.

Et comme une bonne nouvelle ne vient pas seule, sachez que ce financement offre un crédit d’impôt correspondant au quart du montant financé. De la même manière, les salariés disposent d’un crédit d’impôt s’élevant à la moitié de la somme à leur charge.

Le chèque vacances entreprise

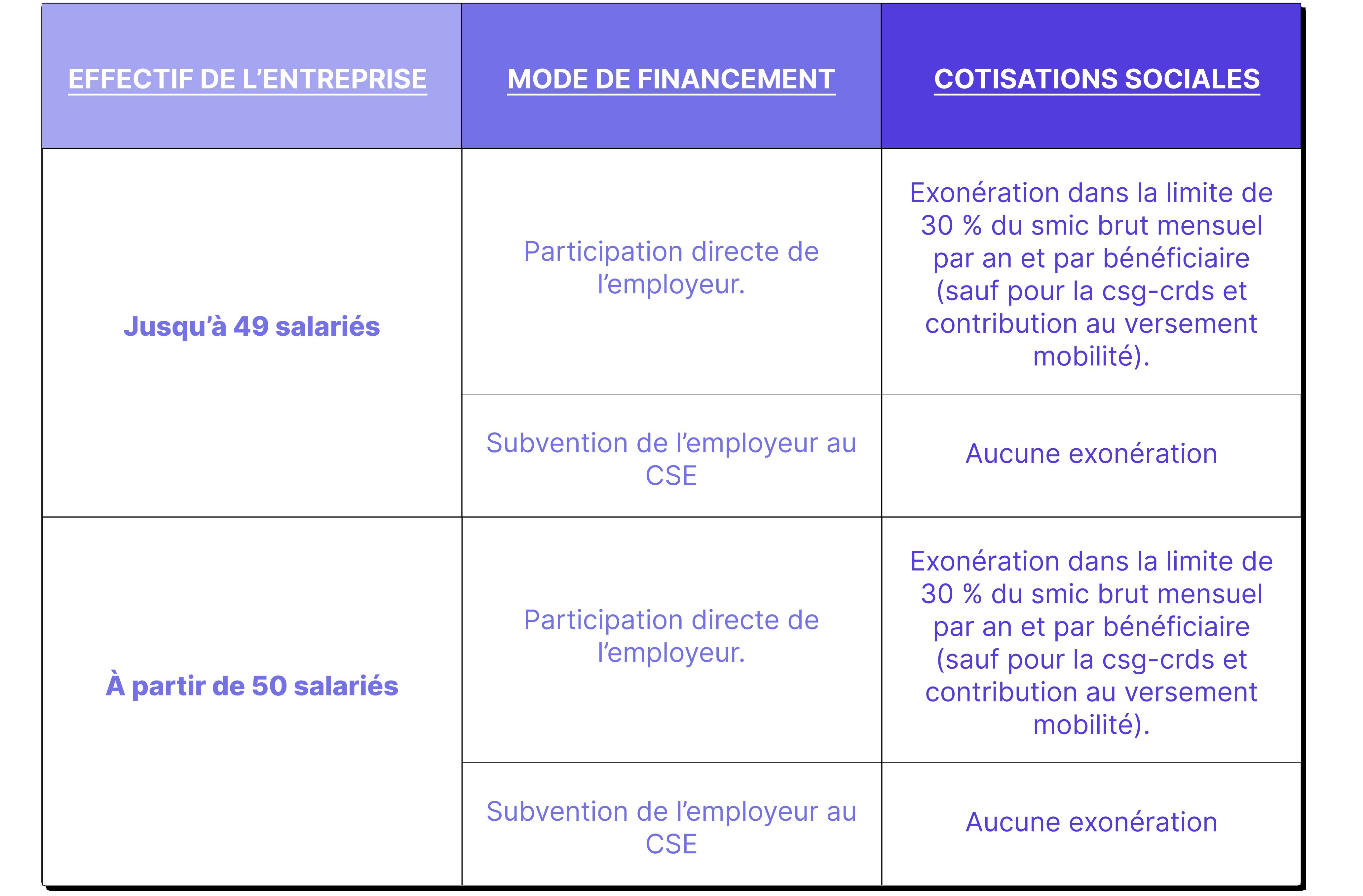

Gérée par l’Agence nationale pour les chèques vacances (ANCV), le chèque vacances employeur est un titre de paiement réservé aux vacances et aux loisirs. Pour bénéficier d’une exonération de cotisation sociale, vous devrez respecter certaines conditions liées à votre effectif et à la présence d’un Comité social et économique (CSE).

Les titres restaurants

Le titre restaurant, aussi appelé titre restaurant, pass restaurant ou chèque déjeuner, finance les repas pris à l’extérieur du bureau par les salariés. En tant qu’employeur, vous déterminez librement le montant du titre restaurant à hauteur de 25 € maximum.

Pour bénéficier d’une exonération de charges sociales, la contribution patronale au financement doit respecter deux critères :

- être comprise entre 50 et 60 % de la valeur nominale du titre ;

- ne pas excéder la limite maximale d’exonération de la part patronale.

Les chèques cadeaux

L’Urssaf propose une exonération de cotisations sociales sur les chèques cadeaux pour les salariés dans deux cas de figure :

- soit dans la limite de 5 % du plafond mensuel de la Sécurité sociale au cours d’une année civile ;

- soit dans le cadre d’une distribution pour un événement exonéré par l’Urssaf, lorsque le montant n’est pas disproportionné et l’utilisation déterminée.

Liste de primes exonérées de charges sociales

- les primes exonérées comme l’intéressement, la participation ou la prime de partage de la valeur servent à récompenser les salariés tout en respectant le budget de votre entreprise ;

- au-delà des primes exonérées, les avantages en nature tels que les chèques Cesu, les titres restaurant ou les chèques cadeaux offrent des exonérations de cotisations sociales dans des limites définies par l'Urssaf.